Siga o Times Brasil - Licenciado Exclusivo CNBC no

Após a Klarna, quais empresas estão mirando o IPO nos EUA?

Publicado 10/09/2025 • 10:27 | Atualizado há 5 meses

CEO do Washington Post, Will Lewis anuncia saída após demissões em massa

EXCLUSIVO: Analistas de elite da Wall Street revelam 3 ações para ganhos de longo prazo

Elon Musk quer ser um trilionário e a SpaceX pode ajudá-lo a chegar lá

EXCLUSIVO: Berkshire Hathaway brilha com caixa recorde enquanto setor de tecnologia recua

EXCLUSIVO: Luckin Coffee desafia hegemonia do Starbucks na China com nova aposta no mercado premium

Publicado 10/09/2025 • 10:27 | Atualizado há 5 meses

A estreia da Klarna na bolsa de valores de Nova York marca a abertura de uma nova janela de IPOs nos Estados Unidos. Nesta quarta-feira (10), a fintech sueca passará a ter seus papéis negociados na NYSE após captar US$ 1,37 bilhão em sua oferta inicial de ações.

A Klarna, que oferece uma forma de crediário mais moderno (buy now, pay later) e que já chegou a ser a startup mais valiosa do mundo com valor de mercado estimado em US$ 45 bilhões, é apenas a primeira de uma série de companhias que pretendem levantar capital fora do mercado privado.

No mercado cripto, a Gemini, os gêmeos Cameron e Tyler Winklevoss têm planos semelhantes. Caso o leitor não se recorde, trata-se dos irmãos que processaram Mark Zuckerberg pelo empresário supostamente ter roubado sua ideia para a criação do Facebook.

A Gemini, que opera como uma corretora de criptoativos, está buscando uma avaliação de US$ 2,22 bilhões em sua oferta pública inicial. A companhia fundada em 2014 pretende levantar entre US$ 317 milhões e US$ 433 milhões com a venda de 16,6 milhões de ações. A data para o IPO ainda não foi definida.

No e-commerce, a americana Pattern, que oferece serviços para impulsionar as vendas digitais de diferentes empresas, está mirando uma avaliação de US$ 2,64 bilhões. A companhia com sede em Utah pretende captar US$ 321 milhões em sua oferta inicial de ações.

O mercado de eventos também está de olho no mercado de capitais. A StubHub, que oferece uma plataforma para a comercialização de ingressos, quer captar US$ 851 milhões. A pretensão é uma avaliação pós-IPO de US$ 9,2 bilhões.

A Netskope, que opera com segurança digital, também pretende abrir capital nos próximos meses. A expectativa é por uma captação de US$ 813 milhões. A empresa espera ser listada na Nasdaq com valor de mercado de US$ 6,5 bilhões.

Dados da Renaissance Capital apontam um aumento de 29,9% no número de pedidos de IPOs em 2025. Foram 187 ofertas públicas iniciais registradas nas bolsas dos Estados Unidos.

O aumento da captação foi mais tímido, apenas 3,1% para US$ 24,1 bilhões. O valor está bem distante do registrado em 2021, quando os IPOs movimentaram US$ 142 bilhões, mais do que o dobro dos US$ 78,2 bilhões de 2020.

Mais lidas

1

1

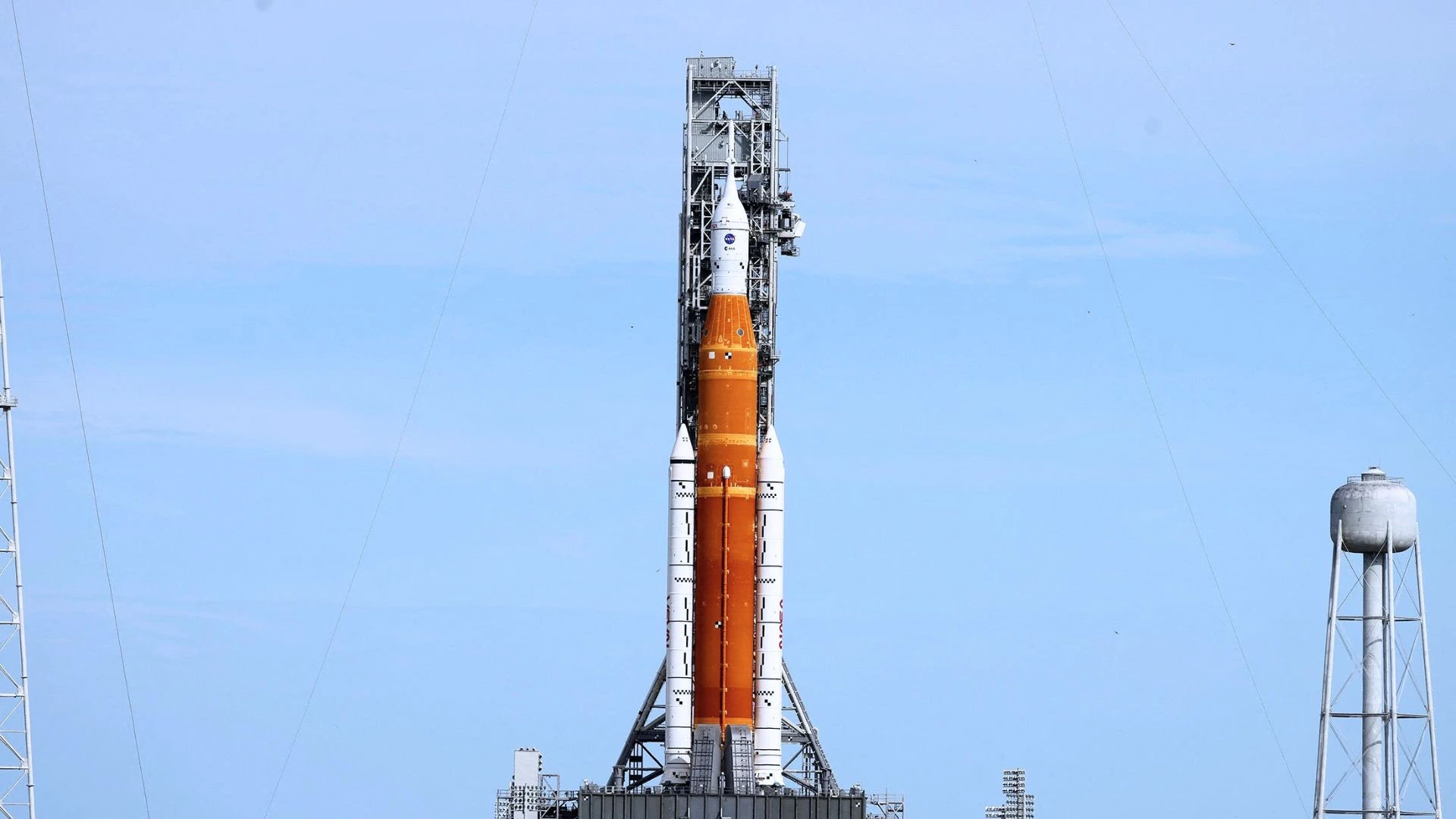

NASA adia Artemis 2 após vazamento e redefine cronograma da volta humana à Lua

2

2

Raízen esclarece rumores sobre dívida bilionária após questionamento da CVM

3

3

Relatório aponta distorções bilionárias e crise de liquidez na Patria Investimentos; Fundo nega

4

4

Máquina de Dinheiro: Os bastidores da operação que torna o Super Bowl um ativo mais valioso que a Marvel

5

5

Novo concorrente da poupança e das “caixinhas”: vale a pena investir no Tesouro Reserva?