Siga o Times Brasil - Licenciado Exclusivo CNBC no

Venda da Avon Card marca recomeço para a Natura

Publicado 15/09/2025 • 12:03 | Atualizado há 5 meses

CEO do Washington Post, Will Lewis anuncia saída após demissões em massa

EXCLUSIVO: Analistas de elite da Wall Street revelam 3 ações para ganhos de longo prazo

Elon Musk quer ser um trilionário e a SpaceX pode ajudá-lo a chegar lá

EXCLUSIVO: Berkshire Hathaway brilha com caixa recorde enquanto setor de tecnologia recua

EXCLUSIVO: Luckin Coffee desafia hegemonia do Starbucks na China com nova aposta no mercado premium

Publicado 15/09/2025 • 12:03 | Atualizado há 5 meses

Divulgação Facebook/Natura

A Natura deu um novo passo rumo ao seu objetivo de enxugar sua operação e desvincular seu negócio da Avon fora do Brasil. Nesta segunda-feira (15), a companhia informou ao mercado que firmou um acordo para vender a marca Avon Card na América central para o Grupo PDC.

O acordo pela operação que estava presente em Guatemala, Nicarágua, Panamá, Honduras, El Salvador e República Dominicana foi firmado com valor nominal de US$ 1, mas acrescido de um pagamento de US$ 22 milhões. O adicional está relacionado ao recebível da Avon Guatemala à subsidiária integral da Natura no México.

Em nota, a empresa informou que "a transação apoiará o esforço da Natura para otimizar suas operações e simplificar seus negócios, além de posicioná-la para continuar focada na integração da Natura e da Avon na América Latina".

A venda mostra que a Natura continua em seu processo de reestruturação para enxugar o negócio. Ainda que o valor não seja tão relevante ao balanço da companhia. O endividamento líquido da empresa no segundo trimestre de R$ 6,8 bilhões. A relação dívida líquida e Ebitda, por sua vez, está um patamar saudável: 1,5x.

Há dentro da Natura o entendimento de que venda da Avon Internacional pode abrir uma nova era para a companhia.

A Natura comprou a Avon em 2020. Na época, a companhia celebrou o acordo que transformou o a empresa no 4º maior grupo de beleza do mundo. Além da Avon, a Natura havia adquirido também o controle da The Body Shop e da Aseop. A estratégia, porém, não gerou o resultado esperado.

A aquisição dessas empresas elevou a dívida da Natura, que também enfrentou problemas para fazer a integração dos negócios. Houve também dificuldade de operar com produtos em faixas de preço muito distintas. A competição mais agressiva com gigantes como L'Oréal e Estée Lauder também atrapalhou.

A solução então foi voltar atrás, às origens. O ano de 2025 marca essa tentativa de recomeço. Neste ano, a empresa anunciou a incorporação da Natura &Co, holding criada em 2018, com a Natura Cosméticos. A retomada da identidade original reflete a estratégia de simplificação e foco da empresa em seus mercados prioritários.

Em números, a Natura informou em seus balanços financeiros que a descontinuidade de algumas operações nestes primeiros seis meses de 2025 registrou uma saída de US$ 1,7 bilhão do caixa.

Ainda não se sabe quem vai comprar a Avon Internacional (fora da América Latina) da Natura, mas a empresa brasileira informou ao mercado em agosto deste ano que vê uma alta possibilidade de que o negócio saia de suas mãos nos próximos 12 meses.

O mercado gostou do movimento. As ações da Natura negociadas na bolsa brasileira operavam com alta de 1,8% por volta das 12h desta segunda-feira (15). As ações acumulam queda de 12,6% desde o começo do ano. A Natura vale pouco mais de R$ 12,1 bilhões.

Mais lidas

1

1

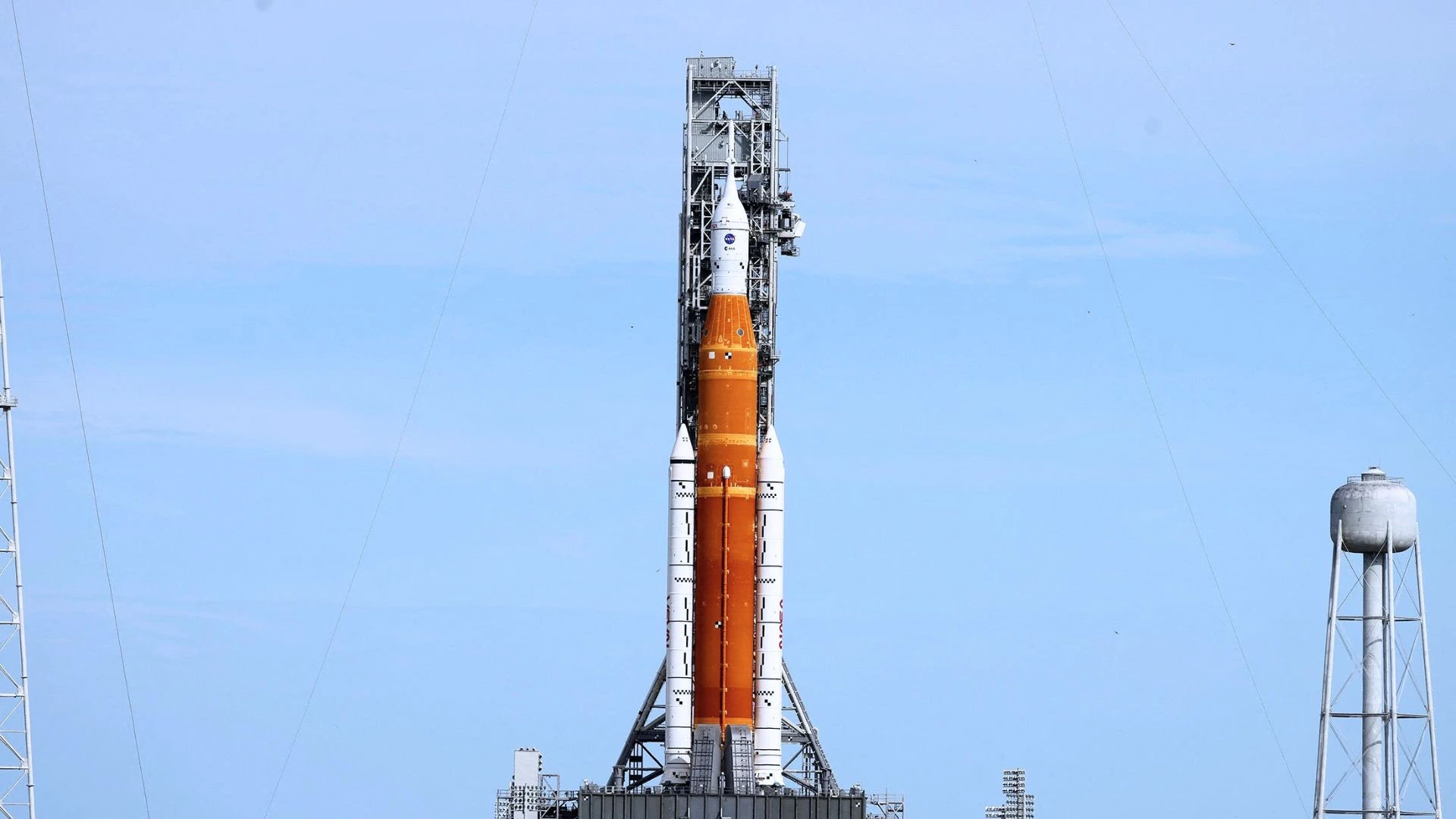

NASA adia Artemis 2 após vazamento e redefine cronograma da volta humana à Lua

2

2

Raízen esclarece rumores sobre dívida bilionária após questionamento da CVM

3

3

Relatório aponta distorções bilionárias e crise de liquidez na Patria Investimentos; Fundo nega

4

4

Máquina de Dinheiro: Os bastidores da operação que torna o Super Bowl um ativo mais valioso que a Marvel

5

5

Novo concorrente da poupança e das “caixinhas”: vale a pena investir no Tesouro Reserva?