Siga o Times Brasil - Licenciado Exclusivo CNBC no

Cosan fecha acordo de R$ 10 bilhões com BTG para reduzir dívidas e reforçar caixa

Publicado 22/09/2025 • 08:13 | Atualizado há 5 meses

Oracle sobe 9% enquanto setor de tecnologia tenta se recuperar de perda de US$ 1 trilhão

EXCLUSIVO: Analistas de elite da Wall Street revelam 3 ações para ganhos de longo prazo

Elon Musk quer ser um trilionário e a SpaceX pode ajudá-lo a chegar lá

EXCLUSIVO: Berkshire Hathaway brilha com caixa recorde enquanto setor de tecnologia recua

EXCLUSIVO: Luckin Coffee desafia hegemonia do Starbucks na China com nova aposta no mercado premium

Publicado 22/09/2025 • 08:13 | Atualizado há 5 meses

KEY POINTS

A Cosan anunciou um acordo para levantar aproximadamente R$ 10 bilhões em uma operação de capitalização que envolve grandes investidores e uma oferta complementar de ações. O objetivo do grupo é reduzir o endividamento e fortalecer o balanço do conglomerado, que tem enfrentado margens menores em açúcar e etanol, além de custos mais altos no setor de distribuição de combustíveis.

Segundo comunicado, o BTG Pactual investirá R$ 4,5 bilhões. O fundo Perfin Infra aportará outros R$ 2 bilhões, enquanto o family office de Rubens Ometto, fundador e presidente do conselho da Cosan, contribuirá com R$ 750 milhões. Haverá ainda uma oferta de ações de até R$ 2,75 bilhões.

A transação será realizada por meio de duas ofertas primárias de ações. A primeira, ancorada por investidores estratégicos, prevê a emissão de 1,45 bilhão de papéis a R$ 5 cada, podendo ser acrescida em até 25%. O compromisso inicial dos investidores âncora soma R$ 7,25 bilhões.

Parte das ações ficará sujeita a prazos de lock-up (quando investidores ficam proibidos, por tempo determinado, de vender as ações compradas na oferta). Metade dos papéis adquiridos por investidores que não são âncora não poderá ser negociada por dois anos. Já 50% das ações da nova holding que reúne os aportes do BTG, Perfin e Ometto estarão bloqueadas por quatro anos.

A segunda oferta pública permitirá prioridade a acionistas que já detinham papéis da Cosan até o pregão de 19 de setembro e poderá levantar até R$ 2,75 bilhões adicionais.

A Cosan, controladora de negócios em energia (Raízen), logística (Rumo) e agronegócio (Cosan), enfrenta cenário adverso com juros altos no Brasil e queda nos lucros em açúcar e etanol. A empresa também tem enfrentado desafios financeiros desde a aquisição de uma fatia na Vale, em 2022, e dos altos investimentos na expansão da rede de mercados locais OXXO, que obrigou a holding a desfazer sua sociedade com a FEMSA recentemente.

No ano, as ações da Cosan acumulam queda de 6,5% até o fechamento de sexta-feira (19), enquanto o Ibovespa subiu 21% no mesmo período.

“Estamos confiantes em nossa decisão de capitalizar a companhia neste momento, o que nos permitirá combinar a desalavancagem com a retomada da trajetória de crescimento da Cosan”, afirmou o CEO Marcelo Martins.

O conselho de administração seguirá presidido por Rubens Ometto, com cinco assentos indicados pela Cosan e quatro por outros acionistas. A companhia informou que os recursos da operação serão usados exclusivamente para renegociar e amortizar dívidas, com efeito direto na desalavancagem.

🔷 Canal 562 ClaroTV+ | Canal 562 Sky | Canal 592 Vivo | Canal 187 Oi | Operadoras regionais

🔷 TV SINAL ABERTO: parabólicas canal 562

🔷 ONLINE: www.timesbrasil.com.br | YouTube

🔷 FAST Channels: Samsung TV Plus, LG Channels, TCL Channels, Pluto TV, Roku, Soul TV, Zapping | Novos Streamings

Mais lidas

1

1

Raízen esclarece rumores sobre dívida bilionária após questionamento da CVM

2

2

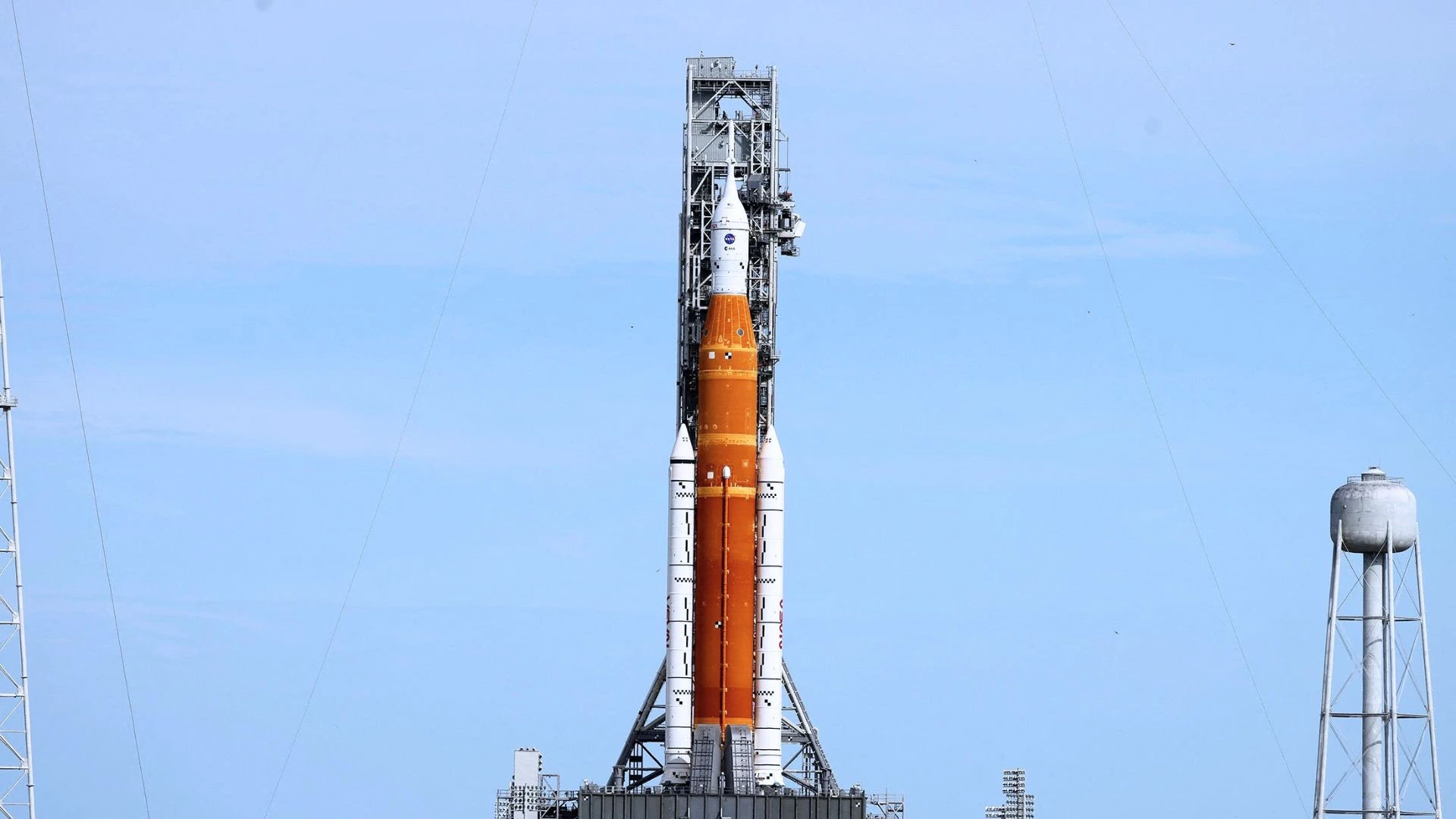

NASA adia Artemis 2 após vazamento e redefine cronograma da volta humana à Lua

3

3

Relatório aponta distorções bilionárias e crise de liquidez na Patria Investimentos; Fundo nega

4

4

Novo concorrente da poupança e das “caixinhas”: vale a pena investir no Tesouro Reserva?

5

5

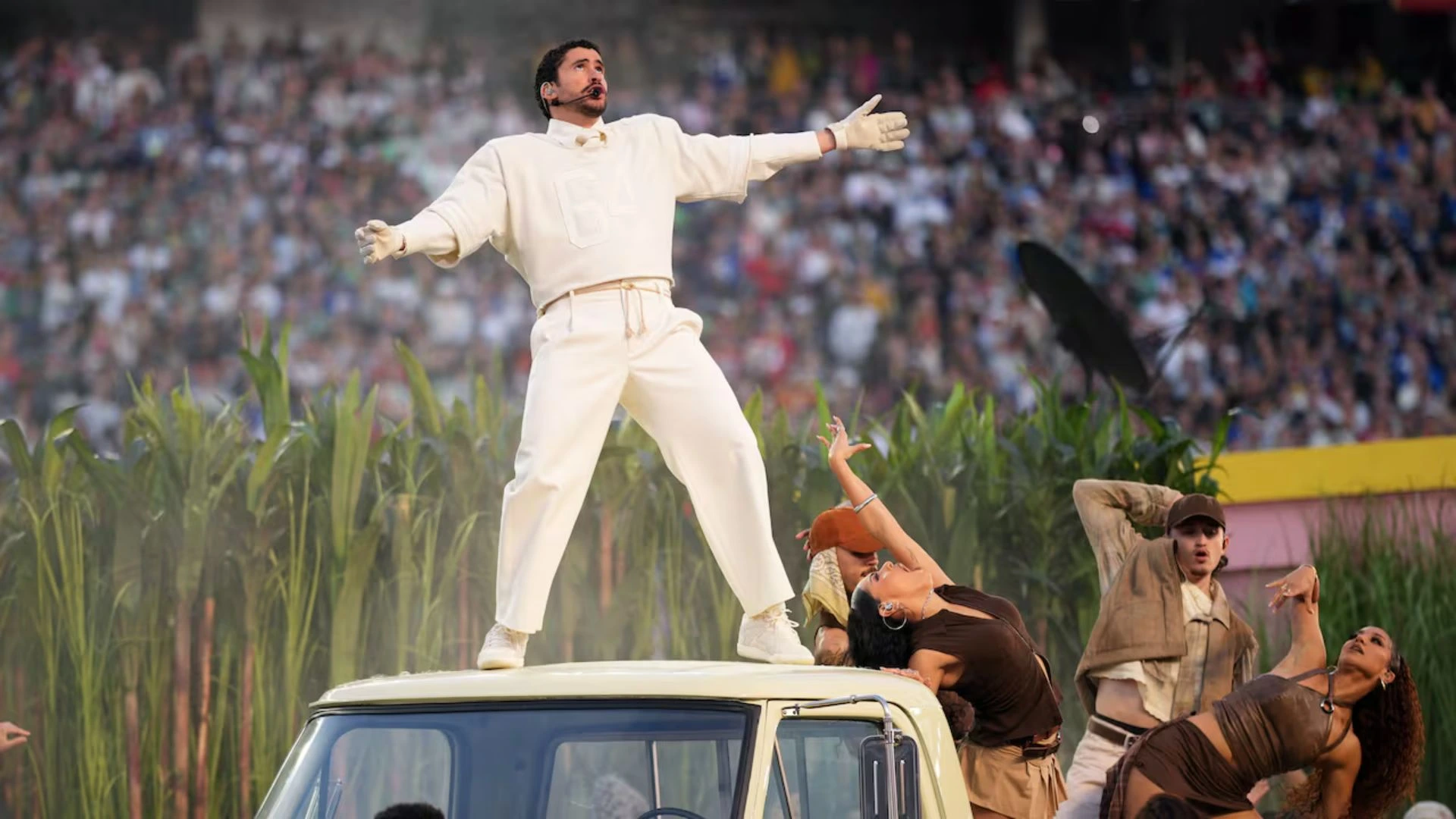

Super Bowl LX: Por que Bad Bunny não recebeu cachê?