Siga o Times Brasil - Licenciado Exclusivo CNBC no

MBRF aposta no apetite (e no múltiplo) saudita para um novo IPO

Publicado 27/10/2025 • 12:13 | Atualizado há 3 meses

CEO do Washington Post, Will Lewis anuncia saída após demissões em massa

EXCLUSIVO: Analistas de elite da Wall Street revelam 3 ações para ganhos de longo prazo

Elon Musk quer ser um trilionário e a SpaceX pode ajudá-lo a chegar lá

EXCLUSIVO: Berkshire Hathaway brilha com caixa recorde enquanto setor de tecnologia recua

EXCLUSIVO: Luckin Coffee desafia hegemonia do Starbucks na China com nova aposta no mercado premium

Publicado 27/10/2025 • 12:13 | Atualizado há 3 meses

A MBRF está de olho nos múltiplos sauditas.

A companhia, criada recentemente a partir da fusão entre Marfrig e BRF, anunciou nesta segunda-feira (27) a ampliação de sua operação na Arábia Saudita. O plano inclui uma nova abertura de capital através de um IPO. O objetivo? Destravar valor fora do Brasil.

A ideia é realizar a venda inicial de ações da joint venture que a empresa mantém no país árabe. A operação, criada em 2022 em parceria com o fundo soberano saudita PIF (via sua subsidiária HPDC), tem estrutura de 70% para a MBRF e 30% para os sauditas.

Em números, a MBRF reportou que a operação saudita obteve faturamento líquido de US$ 2,1 bilhões nos últimos 12 meses encerrados em junho — o equivalente a 7,3% da receita consolidada do grupo. O Ebitda foi de US$ 230 milhões, o que representa um múltiplo de 9x.

O que a MBRF quer é elevar esse último número. “A Bolsa de Riad é muito pujante, tem mais de US$ 2 trilhões e os múltiplos aqui são de dois dígitos, com empresas semelhantes negociando de 13x a 15x o Ebitda”, afirmou o controlador e chairman da MBRF, Marcos Molina, em comunicado.

Na prática, a companhia quer exportar valuation. Ou seja, capturar no mercado árabe uma valorização que não vem sendo obtida em outros mercados. Enquanto a MBRF negocia na B3 a cerca de 5x Ebitda, companhias comparáveis no Oriente Médio alcançam até o triplo disso.

A venda de ações na Bolsa de Riad pode acontecer já no ano que vem, mas fontes próximas à empresa afirmam que o cenário mais provável é um IPO em 2027, após o período regulatório mínimo de 12 meses da transação.

“A expansão da parceria com a HPDC visa reforçar a presença regional da MBRF em um dos mercados mais lucrativos e influentes do mundo. Além disso, a operação abre a possibilidade para um IPO a partir de 2027”, escreveu Molina.

Enquanto o IPO não acontece, a MBRF reforça sua operação. A empresa informou a criação da Sadia Halal, nova marca que reunirá todas as suas fábricas e centros de distribuição na Arábia Saudita e nos Emirados Árabes, além de empresas no Catar, Kuwait e Omã. A nova marca já nasce avaliada em US$ 2,07 bilhões.

A proposta de abertura de capital tem relação direta com o plano de expor a companhia a novos mercados e investidores— um movimento semelhante ao da JBS, que recentemente fez sua estreia na Bolsa de Nova York, embora por meio de uma dupla listagem.

A estratégia da MBRF, porém, é distinta: o IPO seria de uma nova empresa, com balanço separado e foco específico no mercado consumidor de produtos halal — alimentos produzidos de acordo com as leis islâmicas.

A Sadia, vale lembrar, é líder global nesse segmento, com 36% de market share. Para a MBRF, o IPO em Riad não é apenas uma operação financeira, mas também um teste de valor: medir o apetite dos investidores.

Mais lidas

1

1

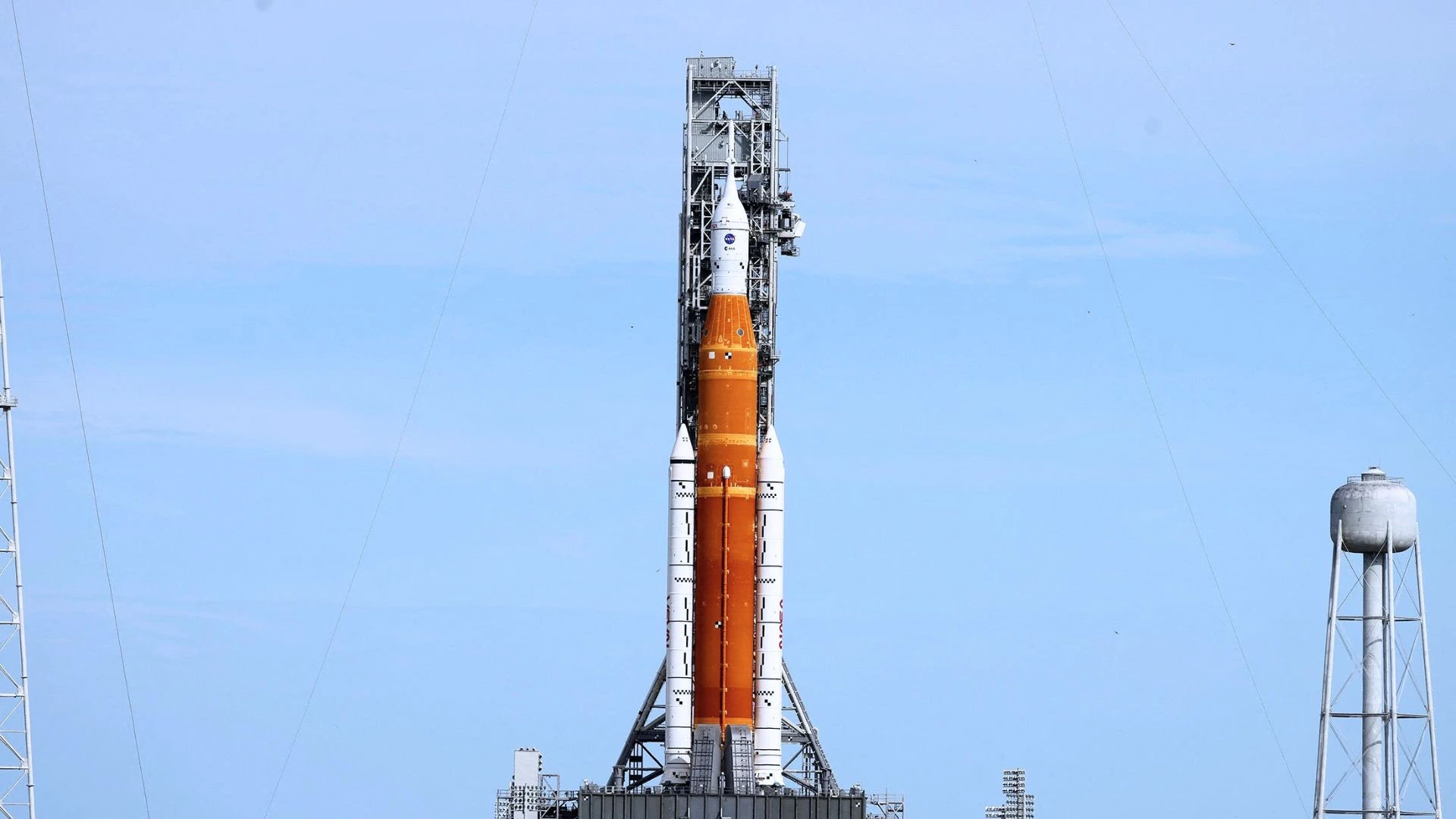

NASA adia Artemis 2 após vazamento e redefine cronograma da volta humana à Lua

2

2

Raízen esclarece rumores sobre dívida bilionária após questionamento da CVM

3

3

Relatório aponta distorções bilionárias e crise de liquidez na Patria Investimentos; Fundo nega

4

4

Máquina de Dinheiro: Os bastidores da operação que torna o Super Bowl um ativo mais valioso que a Marvel

5

5

Novo concorrente da poupança e das “caixinhas”: vale a pena investir no Tesouro Reserva?