Siga o Times Brasil - Licenciado Exclusivo CNBC no

Paramount reforça oferta bilionária pela Warner e eleva pressão sobre Netflix

Publicado 10/02/2026 • 11:10 | Atualizado há 4 horas

YouTube star MrBeast compra o aplicativo de serviços financeiros Step, focado em jovens

Ações da BP caem 5% após petroleira suspender plano de recompra de ações

Kering, dona da Gucci, salta 10% após novo CEO traçar plano de retomada

Cadillac revela pintura para estreia na Fórmula 1 e é processada por Michael Bay

Oracle sobe 9% enquanto setor de tecnologia tenta se recuperar de perda de US$ 1 trilhão

Publicado 10/02/2026 • 11:10 | Atualizado há 4 horas

KEY POINTS

Dado Ruvic/Illustration/Reuters

A Paramount Skydance anunciou nesta terça-feira que reforçou sua proposta hostil para comprar a Warner Bros. Discovery, adicionando novos mecanismos financeiros para demonstrar confiança na aprovação regulatória. O principal deles é uma chamada “taxa de verificação”, paga aos acionistas caso a operação atrase por entraves legais.

Apesar das mudanças, a companhia manteve o preço ofertado desde dezembro: US$ 30 por ação, integralmente em dinheiro. À época, a Paramount lançou uma ofensiva pública para adquirir 100% da WBD, afirmando que sua proposta seria mais atraente do que o acordo pendente entre a Warner e a Netflix.

Segundo a empresa, a nova cláusula prevê o pagamento de US$ 0,25 por ação a cada trimestre se a fusão não for concluída após o fim de 2026. Na prática, isso equivale a cerca de US$ 650 milhões por trimestre enquanto a operação seguir em suspenso.

Em comunicado, David Ellison, CEO da Paramount, afirmou que as melhorias buscam dar previsibilidade aos investidores.

“Estamos respaldando esta oferta com bilhões de dólares, proporcionando certeza de valor, um caminho regulatório claro e proteção contra a volatilidade do mercado”, disse o executivo.

Além da taxa, a Paramount se comprometeu a bancar a multa rescisória de US$ 2,8 bilhões que a Warner teria de pagar à Netflix se abandonar o acordo em negociação e a absorver um potencial custo de refinanciamento de dívida estimado em US$ 1,5 bilhão.

Leia também: Justiça dos EUA investiga oferta da Netflix pela Warner e avalia risco de monopólio

A Paramount afirma que a proposta revisada está totalmente financiada por US$ 43,6 bilhões em capital da família Ellison e da RedBird Capital Partners, além de US$ 54 bilhões em compromissos de dívida de credores como Bank of America, Citigroup e da gestora Apollo Global Management.

Do outro lado da mesa, a Netflix negocia a compra dos ativos de streaming e estúdios da Warner, operação que dependeria antes da cisão das redes de TV tradicionais, como CNN, TBS e Discovery, prevista para o terceiro trimestre de 2026.

No mês passado, a Netflix revisou sua própria oferta para US$ 27,75 por ação, totalmente em dinheiro. O acordo inicial combinava ações e caixa e avaliava a WBD em cerca de US$ 72 bilhões.

Leia também: Reino Unido pede revisão antitruste da oferta da Netflix pela Warner

A ofensiva da Paramount se apoia nas dúvidas levantadas por parlamentares e analistas sobre o impacto concorrencial da aquisição da Warner pela Netflix. O co-CEO da plataforma, Ted Sarandos, já afirmou publicamente acreditar que o negócio será aprovado.

Em teleconferência recente com investidores, Sarandos disse que a transação seria “pró-consumidor, pró-inovação e pró-trabalhador”, argumentando que preservaria empregos em meio à onda de demissões no setor de mídia.

Com estúdios pressionados por dívidas, audiência fragmentada e custos crescentes de conteúdo, a corrida para consolidar ativos virou uma batalha de xadrez financeiro e regulatório. A nova jogada da Paramount mostra como, na era do streaming, não basta oferecer mais dinheiro: é preciso convencer autoridades, acionistas e Wall Street de que o acordo também sobrevive ao escrutínio político.

🔷 Canal 562 ClaroTV+ | Canal 562 Sky | Canal 592 Vivo | Canal 187 Oi | Operadoras regionais

🔷 TV SINAL ABERTO: parabólicas canal 562

🔷 ONLINE: www.timesbrasil.com.br | YouTube

🔷 FAST Channels: Samsung TV Plus, LG Channels, TCL Channels, Pluto TV, Roku, Soul TV, Zapping | Novos Streamings

Mais lidas

1

1

Tesouro Reserva: o que é e como funciona o novo título da B3?

2

2

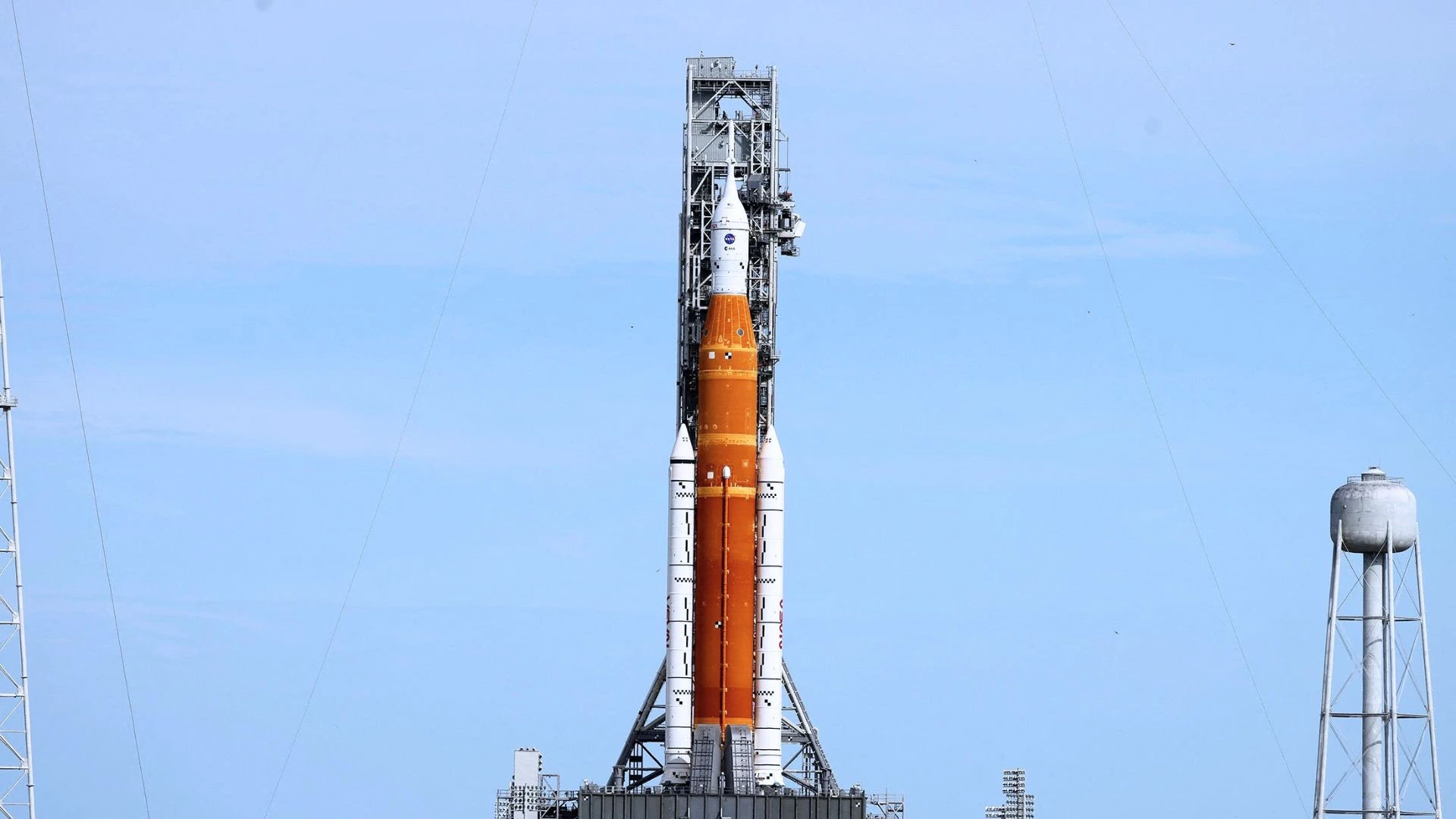

NASA adia Artemis 2 após vazamento e redefine cronograma da volta humana à Lua

3

3

Flamengo: ida de Allan ao Corinthians pode render milhões ao clube; veja valores

4

4

Relatório aponta distorções bilionárias e crise de liquidez na Patria Investimentos; Fundo nega

5

5

Raízen esclarece rumores sobre dívida bilionária após questionamento da CVM