Siga o Times Brasil - Licenciado Exclusivo CNBC no

Bolha da IA? Especialistas falam sobre riscos, métricas e estratégias para proteção

Publicado 10/11/2025 • 07:30 | Atualizado há 3 meses

Oracle sobe 9% enquanto setor de tecnologia tenta se recuperar de perda de US$ 1 trilhão

EXCLUSIVO: Analistas de elite da Wall Street revelam 3 ações para ganhos de longo prazo

Elon Musk quer ser um trilionário e a SpaceX pode ajudá-lo a chegar lá

EXCLUSIVO: Berkshire Hathaway brilha com caixa recorde enquanto setor de tecnologia recua

EXCLUSIVO: Luckin Coffee desafia hegemonia do Starbucks na China com nova aposta no mercado premium

Publicado 10/11/2025 • 07:30 | Atualizado há 3 meses

KEY POINTS

BNDES vai usar recursos de Inovação para investir em IA

Pixabay.

Os ganhos ligados à inteligência artificial puxaram os mercados globais para máximas históricas em 2025. A Nvidia superou US$ 5 trilhões em valor de mercado e as gigantes de tecnologia passaram a responder pela maior parte da valorização do índice S&P 500, o principal do mercado acionário americano. O movimento levantou uma pergunta recorrente em relatórios e entrevistas: existe uma bolha da IA?

Nas últimas sessões, o mercado deu sinais de perda de fôlego. As ações caíram na sexta-feira (7), com empresas de tecnologia acumulando quedas que pressionaram os principais índices. O S&P 500 recuou 1%, enquanto o Nasdaq Composite caiu 1,7% e o Dow Jones 0,4%.

A Nvidia caiu 3% na sexta e acumulou uma perda semanal de 10%. Oracle recuou 3% na sexta próxima de dois dígitos na semana. Palantir registra baixa de 14% na semana e Broadcom, de 7%. A reversão de humor também atingiu AMD, Tesla e Microsoft, movimento que reacendeu o debate sobre valuations esticados e a possibilidade de vivermos uma bolha da IA.

A Pesquisa Global de Gestores de Fundos do Bank of America de outubro indicou que 54% dos economistas acreditam haver uma bolha de IA, o maior porcentual já registrado pelo levantamento. Em contraste, executivos de grandes bancos têm repetido que uma correção entre 10% e 20% seria natural, não um colapso.

Para entender o que está por trás da alta, o Times Brasil – Licenciado Exclusivo CNBC ouviu especialistas que analisam os números do setor e o comportamento dos investidores.

Para Lucas Girão, economista e especialista em investimentos, parte do rali é sustentada por resultados concretos, especialmente entre as big techs.

“Microsoft, Amazon e Nvidia vêm apresentando expansão de receita e margens. Há resultado real. Mas existe também um componente de antecipação. O mercado precifica o potencial antes da materialização dos ganhos, e isso exige cautela.”

Segundo ele, o termômetro para identificar uma possível bolha da IA não está apenas no preço das ações, mas na relação entre valor e geração de caixa.

“É essencial observar métricas como Preço pelo Lucro, margem operacional recorrente, fluxo de caixa livre e sustentabilidade da demanda por infraestrutura de IA. Quando a precificação se descola da geração de caixa, o risco aumenta.”

A mesma avaliação aparece na análise de Bruno Yamashita, analista de Alocação e Inteligência da Avenue. Para ele, os preços atuais refletem, em grande parte, o desempenho trimestral das gigantes de tecnologia.

“As empresas demonstraram crescimento acima de 20%, 25% e até 30% em cloud e serviços ligados à IA. Estão aumentando o fluxo de caixa, mesmo com mais investimento.”

Yamashita lembrou também que correções são movimentos naturais: “O mercado exagera tanto para cima quanto para baixo. O desafio é precificar um setor que cresce rápido. Tentar adivinhar o momento exato de uma correção pode trazer mais prejuízo do que a própria correção.”

Na visão de Daniel Heizer, analista de ações internacionais da Suno Research, a qualidade das big techs é indiscutível, mas a margem de segurança diminuiu.

“Mesmo entregando resultados recordes, essas empresas já precificam um crescimento elevado por muitos anos. Se o ritmo desacelerar, os múltiplos podem ficar esticados.”

Heizer lembra que o retorno do investimento em tecnologia depende quase totalmente do crescimento: “Quando a empresa distribui pouco dividendo, a geração de valor depende da expansão contínua do lucro.”

A especialista em finanças e tributação Adriana Melo tem uma visão mais cética. “Os preços refletem mais expectativa do que resultado. O mercado precifica o potencial antes de ele aparecer nos balanços. Quando o capex cresce e o ROIC cai, há exagero.”

Para ela, empresas que fornecem infraestrutura tendem a resistir melhor: “Assim como na corrida do ouro, quem vende pás tende a prosperar. Chips, data centers, energia e segurança digital devem continuar fortes, mesmo se houver correção.”

O medo de uma bolha da IA fez investidores buscarem ouro e renda fixa. Os especialistas concordam que essa rota faria sentido em uma queda mais forte.

Girão apontou que ativos defensivos tendem a absorver fluxo. Yamashita lembrou que consumo básico, energia e utilities (ações de empresas de serviços essenciais, como de energia, saneamento, etc) costumam ganhar espaço. Heizer reforçou a disciplina em margens e preços justos e Adriana destacou setores acessórios, como infraestrutura digital e segurança.

Os quatro especialistas concordam que não.

A avaliação é que uma queda nesse intervalo seria um ajuste normal depois de um período de alta concentrada.

“Corrigir excessos é normal. Isso devolve equilíbrio aos múltiplos e abre portas para novos investidores”, diz Girão.

“O mercado exagera para os dois lados. Correções fazem parte da evolução”, afirma Yamashita.

Para Heizer, o risco real é a perda permanente de capital, não a volatilidade de curto prazo.

Já Adriana resume: “Seria um ajuste de lucidez. O mercado pune o exagero, mas recompensa eficiência.”

Alguns analistas argumentam que o movimento atual se parece mais com um superciclo tecnológico, como o que ocorreu com a internet móvel e o surgimento das FAANG (Facebook, Amazon, Apple, Netflix e Google).

O gestor Richard Clode, da Janus Henderson, afirma que grandes revoluções tecnológicas costumam concentrar valor nas líderes da inovação, o que cria a impressão de um mercado “caro demais”, quando na verdade há uma troca de liderança.

Segundo Clode, o ciclo da IA segue três fases:

Hoje, o mercado ainda está na transição entre a fase 1 e 2. A fase 3 pode ampliar o número de empresas rentáveis, o que reduziria o risco de concentração e diminuiria a percepção de uma bolha da IA.

Clode também destaca que, diferente dos anos 2000, a maior parte das líderes de IA gera caixa, apresenta margens crescentes e tem ROIC elevado — o que mantém avaliações sob controle, apesar do crescimento acelerado.

Essa visão contrasta com a preocupação de analistas mais cautelosos, como Adriana Melo, que alerta para casos em que o investimento cresce mais rápido que o retorno. Para ela, o grande teste da IA será provar eficiência financeira, e não apenas disrupção tecnológica.

— Diversificar com produtos seguros, como ouro e renda fixa

— Reduzir o peso do setor na carteira, sem zerar a posição

— Priorizar empresas com geração de caixa e ROIC (Retorno sobre o Capital Investido) crescente

— Evitar negócios que usam IA como marketing, sem modelo claro

— Focar em margens, caixa e demanda real por infraestrutura

A conclusão dos especialistas converge: o tema é global, de longo prazo e deve atravessar ciclos. Vender tudo por medo pode custar mais do que uma correção.

Se houver uma bolha da IA, ela será definida pela desconexão entre preço e geração de caixa. Até lá, disciplina conta mais que euforia — e proteção equilibrada pode fazer a diferença.

🔷 Canal 562 ClaroTV+ | Canal 562 Sky | Canal 592 Vivo | Canal 187 Oi | Operadoras regionais

🔷 TV SINAL ABERTO: parabólicas canal 562

🔷 ONLINE: www.timesbrasil.com.br | YouTube

🔷 FAST Channels: Samsung TV Plus, LG Channels, TCL Channels, Pluto TV, Roku, Soul TV, Zapping | Novos Streamings

Mais lidas

1

1

Raízen esclarece rumores sobre dívida bilionária após questionamento da CVM

2

2

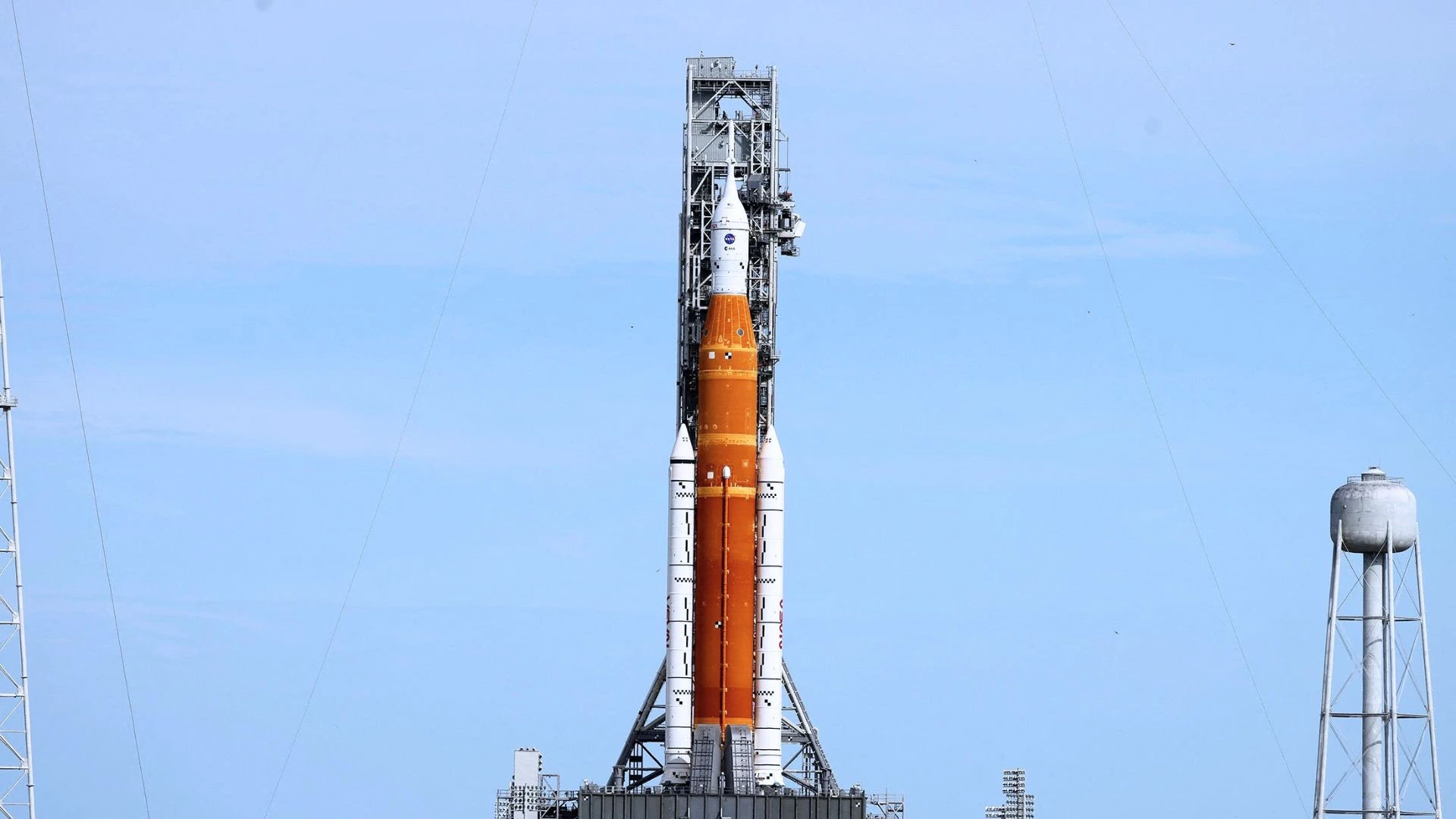

NASA adia Artemis 2 após vazamento e redefine cronograma da volta humana à Lua

3

3

Brasil 2030: executivos alertam para dependência de IFAs e corrida por GLP-1

4

4

Tesouro Reserva: o que é e como funciona o novo título da B3?

5

5

Relatório aponta distorções bilionárias e crise de liquidez na Patria Investimentos; Fundo nega