Siga o Times Brasil - Licenciado Exclusivo CNBC no

Moody’s vê sistema bancário brasileiro estável apesar de eleição, crédito mais fraco e inadimplência elevada

Publicado 09/02/2026 • 13:00 | Atualizado há 2 horas

CEO do Washington Post, Will Lewis anuncia saída após demissões em massa

EXCLUSIVO: Analistas de elite da Wall Street revelam 3 ações para ganhos de longo prazo

Elon Musk quer ser um trilionário e a SpaceX pode ajudá-lo a chegar lá

EXCLUSIVO: Berkshire Hathaway brilha com caixa recorde enquanto setor de tecnologia recua

EXCLUSIVO: Luckin Coffee desafia hegemonia do Starbucks na China com nova aposta no mercado premium

Publicado 09/02/2026 • 13:00 | Atualizado há 2 horas

KEY POINTS

A Moody’s manteve estável a perspectiva para o sistema bancário brasileiro nos próximos 12 a 18 meses. Segundo a agência, lucros e capital robustos devem compensar o crescimento econômico mais fraco e os riscos ainda elevados nos ativos.

O Produto Interno Bruto (PIB) do país deve crescer cerca de 2,0% em 2026 e 2027, levemente abaixo dos 2,1% estimados para 2025. A inflação tende a convergir para a meta, mas a taxa básica de juros ainda deve permanecer em dois dígitos até o fim de 2026.

As incertezas econômicas devem persistir ao longo de 2026, marcado por eleições presidenciais. O cenário tende a pressionar o ambiente operacional dos bancos, afetando a confiança empresarial e limitando a expansão do crédito.

A originação de empréstimos deve ficar ligeiramente abaixo dos níveis de 2025, enquanto os empréstimos em atraso (NPLs) continuarão elevados. Ainda assim, os altos níveis de provisões ajudam a mitigar parte do risco de crédito.

Leia também: Moody’s vê impacto limitado do acordo Mercosul-UE no crédito do Brasil

As condições macroeconômicas continuam favoráveis. A inflação estimada em torno de 4,3% em 2026 deve convergir para a meta, permitindo cortes graduais de juros.

O crescimento econômico, porém, seguirá moderado. O desemprego permanece baixo, em 5,2% (até novembro de 2025), mas a elevada carga fiscal e o cenário político devem prejudicar decisões de investimento de longo prazo.

A inadimplência continuará elevada em 2026, restringindo o crescimento do crédito. As novas concessões devem desacelerar, refletindo juros ainda altos e o endividamento de famílias e pequenas e médias empresas.

Os bancos seguirão priorizando empréstimos com garantias. Medidas recentes, como a isenção do imposto de renda para pessoas de baixa renda, tendem a sustentar parcialmente a capacidade de pagamento dos tomadores.

Leia também: Moody’s: Master/Will não comprometem FGC, mas bancos vão pagar a conta

A inadimplência no setor agrícola e em empresas menores seguirá pressionando as métricas de risco, somada ao impacto das regras do IFRS 9, que prolongam o prazo para baixa de créditos problemáticos.

A geração interna de capital continuará fortalecendo os colchões regulatórios. Os bancos devem reter parte dos lucros para acompanhar a implementação das provisões baseadas no IFRS até 2028.

A rentabilidade deve permanecer estável, sustentada por controle rigoroso de custos. Com a queda gradual dos juros, os bancos devem intensificar o foco em receitas de tarifas, especialmente ligadas ao mercado de capitais.

As condições de financiamento e liquidez permanecem sólidas. O avanço dos pagamentos eletrônicos impulsiona depósitos de baixo custo, ajudando a conter pressões sobre o funding. As recomposições no Fundo Garantidor de Créditos (FGC) não devem afetar a liquidez até 2026.

Leia também: Brasil deve liderar mercado de financiamento sustentável na América Latina, diz Moody’s

Suporte governamental segue focado nos grandes bancos O suporte do governo a bancos sistemicamente importantes permanece elevado, com foco em grandes instituições. No entanto, a frágil situação fiscal do país limita a capacidade de apoio em um cenário de estresse mais severo.

—

🔷 Canal 562 ClaroTV+ | Canal 562 Sky | Canal 592 Vivo | Canal 187 Oi | Operadoras regionais

🔷 TV SINAL ABERTO: parabólicas canal 562

🔷 ONLINE: www.timesbrasil.com.br | YouTube

🔷 FAST Channels: Samsung TV Plus, LG Channels, TCL Channels, Pluto TV, Roku, Soul TV, Zapping | Novos Streamings

Mais lidas

1

1

Raízen esclarece rumores sobre dívida bilionária após questionamento da CVM

2

2

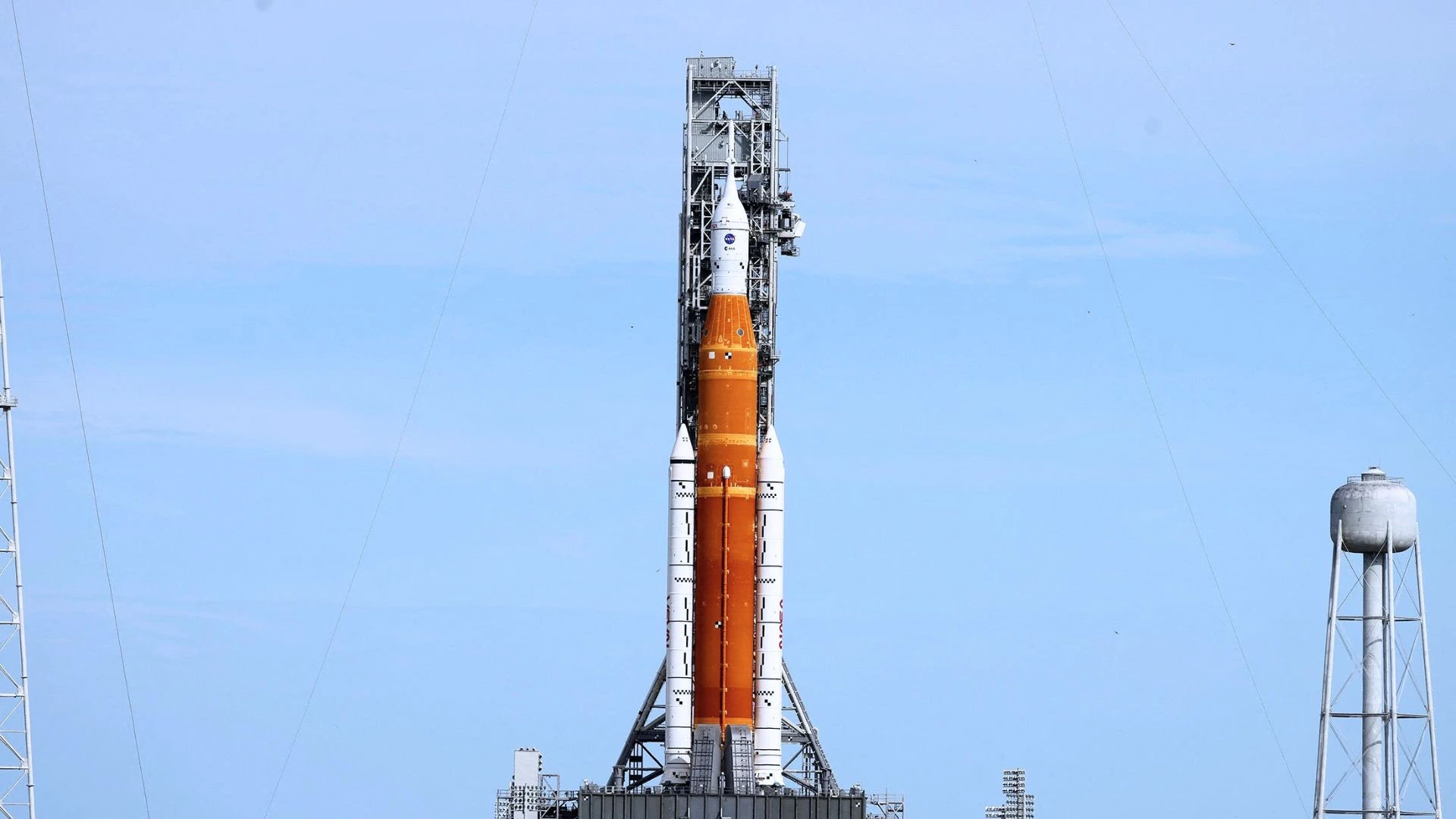

NASA adia Artemis 2 após vazamento e redefine cronograma da volta humana à Lua

3

3

Relatório aponta distorções bilionárias e crise de liquidez na Patria Investimentos; Fundo nega

4

4

Novo concorrente da poupança e das “caixinhas”: vale a pena investir no Tesouro Reserva?

5

5

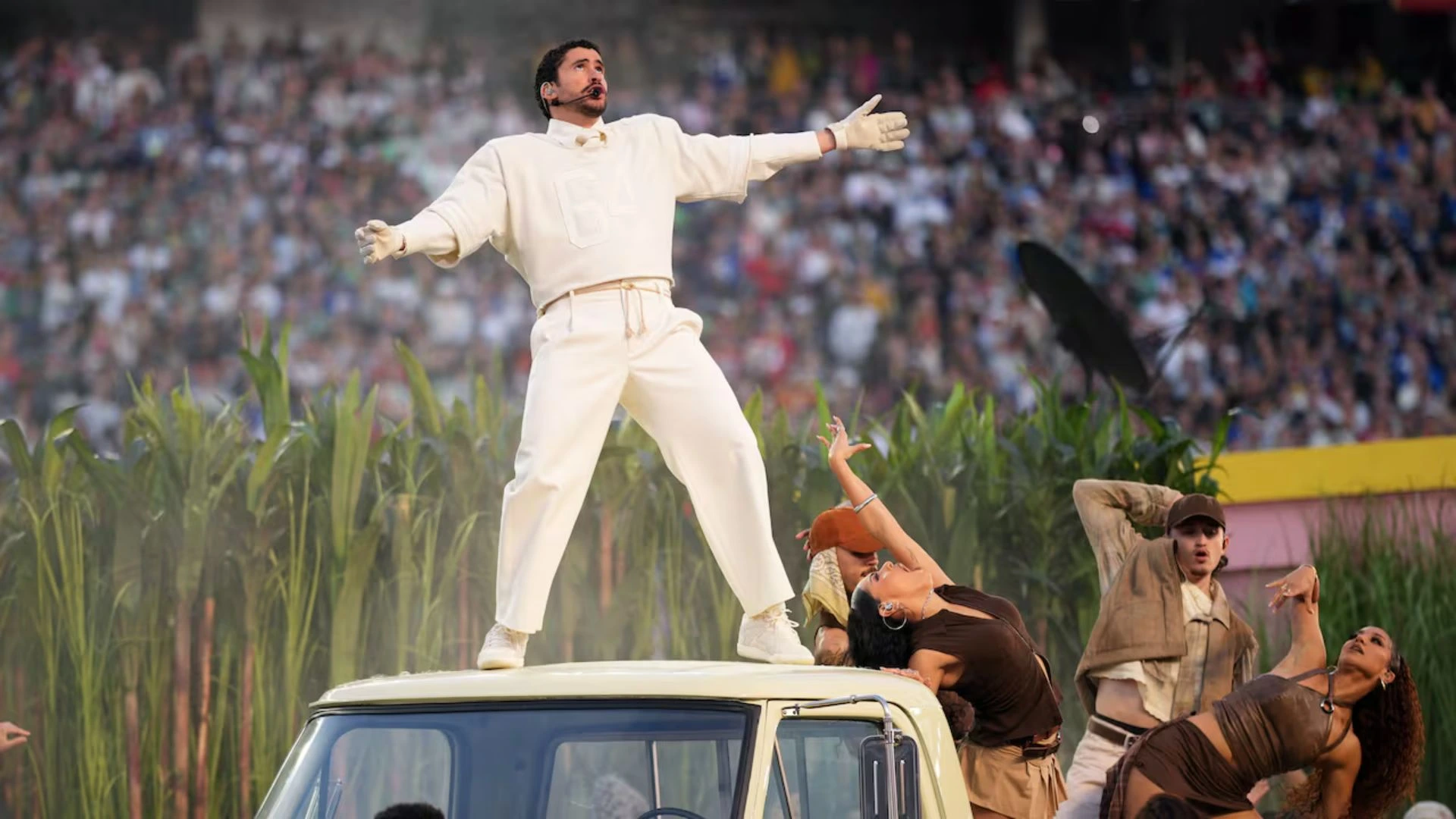

Super Bowl LX: Por que Bad Bunny não recebeu cachê?