Siga o Times Brasil - Licenciado Exclusivo CNBC no

A indicação de Kevin Warsh: mudança de regime ou ruído de curto prazo?

Publicado 02/02/2026 • 15:29 | Atualizado há 2 horas

Disney supera expectativas de Wall Street impulsionada por parques temáticos e streaming

Oracle sobe 5% após anunciar captação de US$ 50 bilhões

Ações da Nvidia caem 2% após reportagem indicar que investimento na OpenAI ficou travado

Gigante chinesa AstraZeneca vai abrir capital em Nova York nesta segunda-feira (2)

Documentos ligam Musk a conversas sobre visita à ilha privada de criminoso sexual

Publicado 02/02/2026 • 15:29 | Atualizado há 2 horas

Reuters

Kevin Warsh

A indicação de Kevin Warsh para suceder a Jerome Powell como o próximo Chair do Federal Reserve, anunciada pelo presidente Donald J. Trump na manhã de sexta-feira, dia 30/01/2026, traz um componente de incerteza política, mas, sob a ótica estritamente macroeconômica, minha leitura é que o evento é significativo, porém não determinante para as perspectivas do Fed no curto prazo. Embora a notícia domine as manchetes, é crucial notar que o timing da confirmação permanece incerto, dada a promessa do Senador Thom Tillis de bloquear nomeações até que questões legais envolvendo Powell sejam resolvidas.

Para compreender o impacto de Warsh, é preciso olhar além das manchetes. Natural de Albany, Nova York, ele traz uma formação que mescla o rigor de Stanford, onde se graduou com honras em políticas públicas com ênfase em economia e estatística, com a sofisticação jurídica de Harvard, onde focou na interseção entre direito, economia e regulação. Sua bagagem acadêmica é complementada por especializações em mercados de capitais no MIT Sloan e na Harvard Business School.

Antes de ingressar na vida pública, Warsh construiu uma carreira sólida em Wall Street, deixando a vice-presidência e a diretoria executiva do Morgan Stanley em 2002 para integrar a administração George W. Bush. Na Casa Branca, atuou no Conselho Econômico Nacional, tornando-se um conselheiro chave em temas complexos como fluxos de fundos globais e o sistema bancário. Essa trajetória culminou em sua primeira passagem pela autoridade monetária, onde atuou no Conselho de Governadores do Fed entre 2006 e 2011.

Essa experiência prévia cria um paradoxo interessante. Durante seu mandato no Conselho, Warsh construiu uma reputação de hawk, mantendo preocupações com riscos inflacionários que, retrospectivamente, não se materializaram. Contudo, o Warsh de 2026 adota uma postura muito mais dovish. Sua visão atual parece ancorada na crença de que os ganhos de produtividade advindos da inteligência artificial atuarão como uma força desinflacionária poderosa. Além disso, ele argumenta que pressões de preços derivadas de tarifas são distorções one-off que a autoridade monetária deveria ignorar.

Consistente com esse viés, Warsh afirmou recentemente que o Fed pode cortar os juros "a lot". No entanto, a implementação dessa estratégia enfrenta barreiras técnicas severas. Sua preferência por juros menores é frequentemente pareada com o desejo de reduzir o tamanho do balance sheet do Fed. O problema é que a demanda por reservas bancárias é estruturalmente mais alta hoje devido à toda regulamentação pós-crise de 2008, o que impede uma contração rápida do balanço no curto prazo.

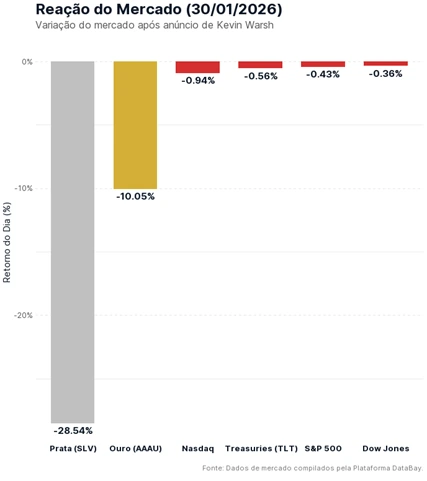

A reação dos ativos foi ilustrativa dessa complexidade. Segundo dados compilados pela Plataforma DataBay, o mercado de bonds teve uma reação relativamente contida, com a curva de juros apresentando um leve steepening. Já os mercados de commodities reagiram de maneira expressiva, com selloffs agressivos em Ouro e Prata. Na minha visão, esses movimentos extremos nas commodities derivam mais de uma reversão técnica e rebalanceamento de portfólio após a performance surpreendente do ano, do que de uma leitura clara sobre a trajetória futura dos juros.

Em suma, embora Warsh possua as credenciais e a retórica para buscar mudanças fundamentais, os dados econômicos continuam no banco do motorista. Assim como grande parte do mercado, mantenho a expectativa de dois cortes de juros em 2026. Warsh provavelmente apoiaria esses cortes, mas sua reticência histórica em usar o balance sheet para controlar a ponta longa da curva sugere que o upside nos yields longos é limitado. Por ora, o mercado deve focar menos na personalidade e mais nos dados concretos, especificamente o jobs report da próxima semana.

Guilherme Carlini Carter é economista e Mestre pela FGV-EESP. Professor de Finanças na FGV e coordenador acadêmico na FBNF, atua como Managing Director da DataBay, fintech especializada em inteligência de dados para o mercado de capitais.

Mais lidas

1

1

Relatório aponta distorções bilionárias e crise de liquidez na Patria Investimentos; Fundo nega

2

2

Fictor, que fez proposta pelo Master, pede recuperação judicial

3

3

Moltbook: especialista afirma que rede social onde só IAs interagem vira vitrine de riscos

4

4

Ex-sócio do Master tenta vender o Banco Pleno em meio a crise de liquidez

5

5

Investir em Tesouro Direto atrelado à inflação é a bola da vez, dizem especialistas